Western Systemic Crisis 2017-2019 – The Almighty dollar against the Great Petro-Yuan Temptation

Crise systémique occidentale 2017-2019 – Le Dieu-dollar contre la Grande Tentation du PétroYuan

Westliche systemische Krise 2017-2019 – Der Dollar-Gott gegen die große Versuchung des Petro-Yuan

Crisi sistemica occidentale 2017-2019 – Il re dollaro contro la grande tentazione del petro-yuan

Crisis sistémica occidental 2017-2019 – El Dios dólar contra la gran tentación del petroyuan

Qatar, Corea del Norte, mar Báltico, riesgo de una Tercera Guerra Mundial… las baladronadas militares que desde este verano atestan los medios se juntan con la llegada ya programada, inminente e ineluctable del escenario más catastrófico para el dólar como moneda única de referencia internacional. Sí, el petroyuan lo reemplazará a finales de año… más que de una petromoneda, ¡se trata de una petro-gas-oro-moneda! Con este acto fundacional del mundo multipolar del siglo XXI, Occidente se prepara para evolucionar hacia el total anacronismo. 2014-2017, llegamos al fin de tres años de exacerbación de las tensiones en todas las líneas del frente que opone a Occidente y al resto del mundo, ante la perspectiva del fin del reinado global del dólar y de todos los sistemas financieros y económicos a su servicio. Sanciones, bloqueos, guerras subsidiarias, amenazas militares directas… la cuestión es saber si el actual ruido de armas anuncia el enésimo suicidio de Occidente, en un vano intento por parar el tiempo, o si el poder de atracción de las soluciones del futuro está a punto de acabar con todas las resistencias.

Qatar, Corea del Norte, mar Báltico, riesgo de una Tercera Guerra Mundial… las baladronadas militares que desde este verano atestan los medios se juntan con la llegada ya programada, inminente e ineluctable del escenario más catastrófico para el dólar como moneda única de referencia internacional. Sí, el petroyuan lo reemplazará a finales de año… más que de una petromoneda, ¡se trata de una petro-gas-oro-moneda! Con este acto fundacional del mundo multipolar del siglo XXI, Occidente se prepara para evolucionar hacia el total anacronismo. 2014-2017, llegamos al fin de tres años de exacerbación de las tensiones en todas las líneas del frente que opone a Occidente y al resto del mundo, ante la perspectiva del fin del reinado global del dólar y de todos los sistemas financieros y económicos a su servicio. Sanciones, bloqueos, guerras subsidiarias, amenazas militares directas… la cuestión es saber si el actual ruido de armas anuncia el enésimo suicidio de Occidente, en un vano intento por parar el tiempo, o si el poder de atracción de las soluciones del futuro está a punto de acabar con todas las resistencias.

El efecto imán del nuevo petroyuan

China, primer importador mundial de petróleo, se está preparando para firmar contratos de futuros para comprar petróleo en yuanes chinos, convertibles en oro, situándose así como la referencia asiática más importante del sector petrolero y permitiendo a los exportadores de petróleo cambiar los contratos estándares en dólares estadounidenses por transacciones en yuanes[1]. Para hacer que el contrato en yuanes resulte más atractivo, China tiene previsto hacer que el yuan sea totalmente convertible en oro en el mercado de divisas de Shanghái y Hong Kong. El mes pasado, el Shanghai Futures Exchange y su filial, el Shanghai International Energy Exchange, INE, pasaron con éxito cuatro análisis del entorno productivo para los contratos de futuros de petróleo, y ahora el proceso de cambio continúa con los preparatorios para la lista de contratos de futuros de crudo, con miras a iniciar las operaciones a finales de este mismo año. La fijación de los precios de los activos en yuanes – junto con el plan del Hong Kong Stock Exchange para vender contratos de oro físico valorados en yuanes – creará un sistema gracias al cual el país podrá sortear el sistema bancario estadounidense.

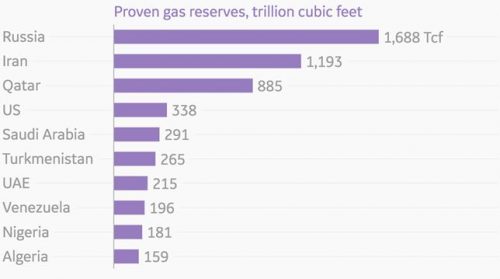

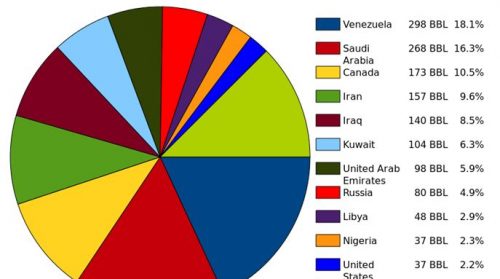

Los países que van a verse más inmediatamente beneficiados por esta revolución son, por supuesto, los países sobre los que se han impuesto sanciones occidentales como Rusia, Irán y Venezuela para empezar, que a propósito son las mayores reservas mundiales de gas y petróleo, razón por la que hablamos de petro-gas-yuanes, a sabiendas de que, más que el petróleo, la energía del futuro es el gas.

Gráfico 1 – Ubicación de las reservas de gas en el mundo. Fuente: EIA, 2015

Gráfico 2 – Ubicación de las reservas de petróleo en el mundo. Fuente: Wikimedia Commons, 2014

Irán y Venezuela en particular han sufrido mucho su exclusión del sistema internacional, que les ha impedido invertir significativamente en infraestructuras de producción, dejando su potencial ampliamente inexplotado. Así, estos dos países se abalanzarán sobre la oportunidad que ofrecen los petroyuanes.

Irán[2] y Rusia[3] en particular, pero también otros productores más pequeños como Angola[4] y Nigeria[5] ya venden su petróleo y su gas a China en yuanes. Pero la inconvertibilidad del yuan desembocaría en el desarrollo de una yuanzona al margen del sistema internacional, sin carácter oficial, con toda la incertidumbre que eso conlleva para los productores involucrados, preocupados por el futuro de estas reservas monetarias.

Todo va a cambiar con estos nuevos contratos de futuros que vienen de la mano de una consigna clara por parte de China, que suena como un trueno en el cielo ya atormentado por el reinado del dólar: “¡Favoreceremos a los productores a partir de ahora aceptando que nos vendan su energía en yuanes!”

Lo que nos lleva a Qatar

En los dos últimos años, Qatar ha manejado más de 86.000 millones de dólares de transacciones en yuanes[6]. Por otra parte, este verano se ha reconciliado con el país con el que comparte el mayor yacimiento de gas natural del mundo, Irán[7], lo que le ha permitido no tener que renovar la moratoria de 12 años que se autoimpuso a la explotación de esta gigantesca reserva que hace del país la tercera potencia gasífera del mundo. En resumidas cuentas, Qatar, sunita y prooccidental, se inclina hacia Irán y China, amenazando con arrastrar consigo a Arabia Saudita, lo que evidentemente sellaría la muerte definitiva del petrodólar. De ahí la agitación febril que se apoderó de la región a finales de la primavera pasada. Pero las políticas de sanción y boicot no logran más que lanzar a países enteros a los brazos del “Otro Mundo”, que se ha convertido en una fuerza de atracción irresistible.

¿Se inclinará Arabia Saudita hacia el otro lado?

En un contexto en el que el gas está empezando a destronar al petróleo (obligando a Arabia Saudita a invertir en infraestructuras específicas para la extracción de gas), EE.UU. es ahora un gran competidor de su aliado estratégico saudita en términos de producción de gas (y ha reducido su importación de 14 millones de barriles al año en 2007, a 8 millones, en 2017), y los rusos han disminuido su importación de petróleo saudita, perder al cliente chino y arriesgarse a quedarse con un gigantesco excedente de producción que provocaría que los precios se desplomaran, no constituye una decisión fácil para una Arabia Saudita que ya ha sufrido la crisis de los precios en los últimos años[8]. Por no mencionar que el “Otro Mundo” garantiza la firmeza y la estabilidad de los precios (a través de su sistema OPEP, convertido en OPEP+NOPEP) que Occidente ya no puede asegurar (ya que EE.UU. ya no participa de ello). No es de extrañar que, en estas circunstancias, el rey Salman de Arabia Saudita[9] acabe de eliminar al príncipe bin Naif de la línea de sucesión en favor del príncipe bin Salmán, conocido por simpatizar con Rusia y China[10].

Por supuesto, al aceptar el pago en yuanes, Arabia Saudita se arriesga a perder la protección militar estadounidense. Los chinos son conscientes de que están poniendo al país en un dilema espinoso y, por ello, guardan más ases en la manga: una autorización para la emisión de bonos y yuanes firmada por Arabia Saudita, la creación de un fondo de inversiones saudí-chino, o la adquisición de una parte del 5% de Saudi Aramco (empresa nacional saudí de hidrocarburos) que pronto debería salir a bolsa en los mercados internacionales[11].

¿Se inclinará? ¿No se inclinará? Es el expediente iraní, y por tanto, el aparato militar saudí lo que puede bloquear la evolución mediante una guerra entre Irán y Arabia Saudí. Pero, aun así, la elección de Ben Salmán como príncipe heredero puede jugar a favor de la inclinación. Bin Salmán es, en efecto, un agente principal en la campaña militar en Yemen y, como tal, es cercano al aparato militar de su país, de cuya confianza probablemente goza.

Otro argumento a favor de que Arabia Saudita se incline hacia el otro lado es la región. Como hemos visto, Qatar ya ha tomado partido. Kuwait y el Sultanato de Omán, fieles a los principios de una política extranjera neutra orientada a la mediación (especialmente en el conflicto en torno a Yemen[12]) se han negado a tomar partido y, de hecho, se sitúan más bien en el bando opuesto – la proximidad histórica de Kuwait y Rusia es bien conocida y el Sultanato de Omán debe su mayor alegría al centro de conexión qatarí allí ubicado, en lugar de en Dubái[13]. Turquía, como supieron nuestros lectores antes que nadie, se “pasó al Este”. De entre los 4 boicoteadores – Arabia Saudita, Baréin, Egipto y los Emiratos Árabes Unidos – uno de los siete emiratos de los EAU, el Emirato de Sharjah, ya tiene previsto emitir bonos en yuanes y convertirse así en el primer emisor del mercado de bonos interbancarios chinos de Oriente Próximo[14]. Una guerra contra Irán, como preámbulo de la ejecución del plan Visión-2030[15], promovido por el príncipe bin Salmán y que convierte a Arabia Saudita en potencia regional, no sería un buen punto de partida.

Por último, a Arabia Saudita no le será fácil obtener el apoyo de la opinión pública internacional en un conflicto directo con Irán. Su reacción al boicot de Qatar es un indicio claro de ello.

Nuestro equipo no cree que la península arábica pueda resistir la tentación.

El ejército del Dios dólar al rescate del sistema estadounidense de endeudamiento-financiación

La llegada del petroyuan marca evidentemente el fin del dólar como pilar del sistema monetario internacional y, por tanto, el fin de su indispensabilidad. El dólar, una moneda nacional que, por capricho de la historia, terminó soportando la economía mundial, está ahora demasiado débil para ello.

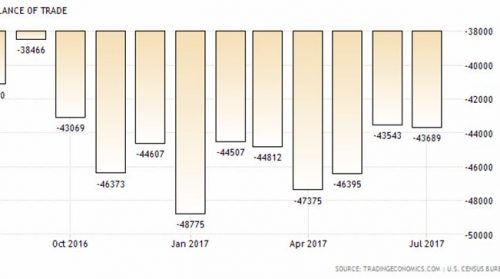

Tan pronto como no sea obligatorio pasar por el dólar en las transacciones internacionales, la percepción del valor de la moneda estadounidense va a cambiar radicalmente, para centrarse mucho más en la realidad de la solidez de la economía estadounidense, su producción, sus exportaciones… tantos indicadores actualmente en números rojos.

Gráfico 3 – Balance comercial estadounidense (agosto 2016 – julio 2017). Fuente: Oficina del Censo de EE.UU.

Es cierto que el dólar no va a desaparecer a finales de año. Pero todo es cuestión de tendencia. Varios grandes países van a unirse al petroyuan: Rusia, Irán y Venezuela para empezar, contando por supuesto con China. De manera automática, el dólar va a perder valor desencadenando así una estampida, pues es bien sabido el débil estado en que se encuentran los fundamentos sobre los que se apoya la moneda. El retorno probablemente masivo de dólares a EE.UU. va a generar una inflación[16]. Y ahí entramos nosotros, en el debate sobre las virtudes y/o peligros de la inflación sobre la deuda estadounidense, un debate en el que este artículo no pretende entrar, pero cuya existencia permite entrever que ciertas piezas del sistema de gobierno estadounidense (empezando por el actual presidente) pueden estar a favor de una bajada del dólar.

De manera muy resumida, están los partidarios de la perpetuación del sistema de endeudamiento que permite continuar financiándose aunque ya no se posean los medios para ello (del cual probablemente forme parte el ejército, financiado con dinero público) y, al otro lado, los que priorizan la reducción del peso de la deuda (economía real). Aunque la inflación es un medio para reducir la deuda, lo que satisfaría a los segundos, desacredita al mismo tiempo el mecanismo de endeudamiento, lo que no gustaría a los primeros.

La superioridad del armamento estadounidense en cuestión

La parte desproporcionada que cree en el sistema de endeudamiento por la indispensabilidad del dólar la compone el ejército estadounidense y, por supuesto, todos los avatares que posee en el mundo, empezando por la OTAN, sin olvidarnos de los sistemas de defensa de Japón, Corea del Norte, Arabia Saudita, etc.

Este aparato militar-industrial es también un negocio que aporta muchísimo dinero a EE.UU. Pero este negocio, como todos los demás, está sufriendo de lleno la competencia de las nuevas potencias (Rusia, China, la India, etc.). Si el país ya no cuenta con los medios para invertir en su absoluta superioridad tecnológica, hay muchos competidores dispuestos a recuperar las cuotas de mercado. Ahora bien, la carrera hacia la superioridad tecnológica en este ámbito ya comenzó hace tiempo y los competidores ya están en la recta final[17].

Una de las razones por las que Turquía, por ejemplo, se alejó de la OTAN, está relacionada con el hecho de que los rusos dispongan de ciertas gamas de productos de mejor calidad. Su elección del S-400[18] se basa en la misma razón[19]. El nivel de las tensiones presentes en la región en torno a Turquía no permite complacer a un aliado. En materia militar, solo cuenta el rendimiento. Y no es imposible que el sistema militar-industrial de la OTAN ya no proporcione los mejores productos disponibles a un gran mercado armamentístico abierto y repleto de competidores: Rusia, China, la India, Reino Unido… Así, los países cuya supervivencia depende de su independencia estratégica y fuerza disuasoria se están viendo obligados a “hacer sus compras” por todo el mundo para encontrar los productos más convincentes.

Nuestro equipo considera que ya es hora de cuestionar los discursos de absoluta superioridad del sistema militar estadounidense, discursos demasiado sonoros como para no evocar efectos comunicativos. Aunque, por supuesto, resulta imposible afirmar cualquier cosa al respecto, pensamos que puede ser útil cuestionar este predicado, lo que proporcionará pistas para comprender el mundo.

———————————————————

[1] Fuente: Nikkei Asian Review, 01/09/2017

[2] Fuente: BBC, 08/05/2012

[3] Fuente: Financial Times, 01/06/2015

[4] En 2015 Angola adoptó el yuan como segunda moneda oficial del país… y su primera moneda, el kwanza, se acepta en China como moneda de pago. Fuente: MacauHub, 05/08/2015

[5] Nigeria abrió sus reservas de cambio al yuan en 2011. Fuente: CSMonitor, 06/09/2011

[6] Fuente: Reuters, 26/04/2017

[7] Fuente: The Independent, 24/08/2017

[8] Fuente: South China Morning Post, 04/09/2017

[9] El rey Salmán tiene 81 años y sufre problemas de salud.

[10] Sputnik, 21/06/20017

[11] Fuente: Nikkei Asian Review, 01/09/2017

[12] Fuente: AlMonitor, 14/11/2012

[13] Fuente: ArabianIndustry, 13/06/2017

[14] Fuente: Reuters, 31/08/2017

[15] Fuente: Les Echos, 21/06/2017

[16] Desde agosto de 2016, la inflación estadounidense ha aumentado considerablemente, pasando de un 1 a un 2,7 el pasado febrero, para volver a bajar a un 1,6 en junio y remontar desde entonces (1,9 en agosto). Fuente: USInflation Calculator, 14/09/2017

[17] Hace mucho que DeDefensa trata de llamar la atención del público sobre esta evolución, con artículos muy documentados sobre el fracaso del F-35, sobre los límites de la dominación aérea estadounidense, etc… Fuente: DeDefensa, 16/09/2015. “L’Armée US est en mauvais état” también habla sobre el tema. Fuente: NationalInterest, 14/02/2017

[18] Fuente: The Drive, 25/07/2017

[19] La superioridad aérea de Israel ensombrecida por los nuevos misiles rusos en Siria. Fuente: Times of Israel, 01/12/2017

[2] Fuente: BBC, 08/05/2012

[3] Fuente: Financial Times, 01/06/2015

[4] En 2015 Angola adoptó el yuan como segunda moneda oficial del país… y su primera moneda, el kwanza, se acepta en China como moneda de pago. Fuente: MacauHub, 05/08/2015

[5] Nigeria abrió sus reservas de cambio al yuan en 2011. Fuente: CSMonitor, 06/09/2011

[6] Fuente: Reuters, 26/04/2017

[7] Fuente: The Independent, 24/08/2017

[8] Fuente: South China Morning Post, 04/09/2017

[9] El rey Salmán tiene 81 años y sufre problemas de salud.

[10] Sputnik, 21/06/20017

[11] Fuente: Nikkei Asian Review, 01/09/2017

[12] Fuente: AlMonitor, 14/11/2012

[13] Fuente: ArabianIndustry, 13/06/2017

[14] Fuente: Reuters, 31/08/2017

[15] Fuente: Les Echos, 21/06/2017

[16] Desde agosto de 2016, la inflación estadounidense ha aumentado considerablemente, pasando de un 1 a un 2,7 el pasado febrero, para volver a bajar a un 1,6 en junio y remontar desde entonces (1,9 en agosto). Fuente: USInflation Calculator, 14/09/2017

[17] Hace mucho que DeDefensa trata de llamar la atención del público sobre esta evolución, con artículos muy documentados sobre el fracaso del F-35, sobre los límites de la dominación aérea estadounidense, etc… Fuente: DeDefensa, 16/09/2015. “L’Armée US est en mauvais état” también habla sobre el tema. Fuente: NationalInterest, 14/02/2017

[18] Fuente: The Drive, 25/07/2017

[19] La superioridad aérea de Israel ensombrecida por los nuevos misiles rusos en Siria. Fuente: Times of Israel, 01/12/2017

No hay comentarios:

Publicar un comentario

Se permiten solo aquellos comentarios que no sean ofensivos en su forma o su contenido, debiendo ser expresados en cualquier caso, con respeto a las personas e instituciones.