Segundo trimestre de 2010: El repentino empeoramiento de la crisis sistémica global - Fortalecimiento de las cinco tendencias negativas fundamentales

Segundo trimestre de 2010: El repentino empeoramiento de la crisis sistémica global - Fortalecimiento de las cinco tendencias negativas fundamentales

Quartal 2010: Massive Verschärfung der umfassenden weltweiten Krise – Verstärkung der fünf negativen Grundtendenzen http://www.leap2020.eu/GEAB-N-42-ist-angekommen!-2-Quartal-2010-Massive-Verscharfung-der-umfassenden-weltweiten-Krise-Verstarkung-der-f%C3%BCnf_a4306.html

Quartal 2010: Massive Verschärfung der umfassenden weltweiten Krise – Verstärkung der fünf negativen Grundtendenzen http://www.leap2020.eu/GEAB-N-42-ist-angekommen!-2-Quartal-2010-Massive-Verscharfung-der-umfassenden-weltweiten-Krise-Verstarkung-der-f%C3%BCnf_a4306.html Second half of 2010: Sudden intensification of the global systemic crisis – Strengthening of five fundamental negative trends http://www.leap2020.eu/GEAB-N-42-is-available!-Second-half-of-2010-Sudden-intensification-of-the-global-systemic-crisis-Strengthening-of-five_a4294.html

Second half of 2010: Sudden intensification of the global systemic crisis – Strengthening of five fundamental negative trends http://www.leap2020.eu/GEAB-N-42-is-available!-Second-half-of-2010-Sudden-intensification-of-the-global-systemic-crisis-Strengthening-of-five_a4294.html  Second trimestre 2010 : Aggravation brutale de la crise systémique globale - Renforcement de cinq tendances négatives fondamentales http://www.leap2020.eu/GEAB-N-42-est-disponible!-Second-trimestre-2010-Aggravation-brutale-de-la-crise-systemique-globale-Renforcement-de-cinq_a4288.html

Second trimestre 2010 : Aggravation brutale de la crise systémique globale - Renforcement de cinq tendances négatives fondamentales http://www.leap2020.eu/GEAB-N-42-est-disponible!-Second-trimestre-2010-Aggravation-brutale-de-la-crise-systemique-globale-Renforcement-de-cinq_a4288.html

- Nota publica de GEAB N°42 (16 de febrero de 2010) -

Para el LEAP/E2020, el efecto de los miles de millardos desembolsados por los Estados para « capear el temporal » va a durar mucho. Estas inmensas sumas han ayudado a frenar por unos meses la evolución de la crisis sistémica global, pero como se había previsto en el GEAB anterior, esta estrategia habrá servido, en última instancia, sólo para complicar definitivamente a los Estados en la crisis generada por las instituciones financieras. Nuestro equipo prevé ahora una escalada repentina de la crisis durante el segundo trimestre 2010, generada por el doble efecto de los fenómenos que fueron provisionalmente « congelados » en el segundo semestre de 2009 y la imposibilidad de mantener las medidas paliativas del año pasado. Por otra parte, durante este febrero, un año después que anunciáramos que el final del año 2009 signaría el principio de la fase de desarticulación geopolítica mundial, todos pueden comprobar que esta fase está en pleno proceso con su seguidilla de Estados al borde de la quiebra, la suba inexorable del paro, millones de personas que quedaron fuera de las redes de protección social, reducción de salarios, supresión de servicios públicos, desagregación del sistema de gobernanza global (fracaso de la Cumbre de Copenhague, confrontación creciente China

/EEUU, reaparición del riesgo de conflicto Irán/Israel/USA, guerra monetaria global) (1). Sin embargo estamos sólo en el comienzo de esta fase sobre la cual el LEAP/E2020 dará un cronograma anticipativo en el próximo número del GEAB. El abrupto deterioro de la crisis sistémica global se caracterizará por la aceleración y/o el fortalecimiento de las cinco tendencias negativas fundamentales:

/EEUU, reaparición del riesgo de conflicto Irán/Israel/USA, guerra monetaria global) (1). Sin embargo estamos sólo en el comienzo de esta fase sobre la cual el LEAP/E2020 dará un cronograma anticipativo en el próximo número del GEAB. El abrupto deterioro de la crisis sistémica global se caracterizará por la aceleración y/o el fortalecimiento de las cinco tendencias negativas fundamentales: *el estallido de la burbuja de los déficits públicos y el consecuente aumento de las quiebras de Estados;

*la colisión fatal del sistema bancario occidental con el aumento de la morosidad y el muro de las deudas que llegan a su vencimiento;

*el inevitable retorno del incremento de las tasa de interés;

* la multiplicación de las tensiones internacionales;

*la creciente inseguridad social.

*la creciente inseguridad social.

En este GEAB N° 42, nuestro equipo desarrolla las tres primeras tendencias de este  proceso y una anticipación sobre la evolución de Rusia frente a la crisis; por supuesto, además con nuestras recomendaciones mensuales. En este comunicado público, decidimos analizar el «caso griego», por un lado porque nos parece emblemático de lo que nos reserva el año 2010; y por otro, porque ilustra perfectamente la evolución de la información sobre la crisis mundial hacia « comunicados de guerra » entre bloques e intereses cada vez más conflictivos. Claramente, esta es una (« must ») lectura obligada para descifrar la información mundial de los meses y años venideros, que será un vector de operaciones de manipulación en crecimiento.

proceso y una anticipación sobre la evolución de Rusia frente a la crisis; por supuesto, además con nuestras recomendaciones mensuales. En este comunicado público, decidimos analizar el «caso griego», por un lado porque nos parece emblemático de lo que nos reserva el año 2010; y por otro, porque ilustra perfectamente la evolución de la información sobre la crisis mundial hacia « comunicados de guerra » entre bloques e intereses cada vez más conflictivos. Claramente, esta es una (« must ») lectura obligada para descifrar la información mundial de los meses y años venideros, que será un vector de operaciones de manipulación en crecimiento.

proceso y una anticipación sobre la evolución de Rusia frente a la crisis; por supuesto, además con nuestras recomendaciones mensuales. En este comunicado público, decidimos analizar el «caso griego», por un lado porque nos parece emblemático de lo que nos reserva el año 2010; y por otro, porque ilustra perfectamente la evolución de la información sobre la crisis mundial hacia « comunicados de guerra » entre bloques e intereses cada vez más conflictivos. Claramente, esta es una (« must ») lectura obligada para descifrar la información mundial de los meses y años venideros, que será un vector de operaciones de manipulación en crecimiento.

proceso y una anticipación sobre la evolución de Rusia frente a la crisis; por supuesto, además con nuestras recomendaciones mensuales. En este comunicado público, decidimos analizar el «caso griego», por un lado porque nos parece emblemático de lo que nos reserva el año 2010; y por otro, porque ilustra perfectamente la evolución de la información sobre la crisis mundial hacia « comunicados de guerra » entre bloques e intereses cada vez más conflictivos. Claramente, esta es una (« must ») lectura obligada para descifrar la información mundial de los meses y años venideros, que será un vector de operaciones de manipulación en crecimiento.

Deuda estadounidense: Evolución del porcentaje neto de nueva deuda comprada por China; Nuevo endeudamiento neto y Porcentaje de T-Bonds pendiente de pago de propiedad de China (2002-2009) - Fuentes: US Treasury, Haver Analytics, New York Times

Las cinco características que hacen del « caso griego » el árbol con que se trata de ocultar el bosque. Pasemos ahora al caso « griego » que convulsiona a los medios de comunicación y expertos en las últimas semanas. Antes de entrar en detalles de lo que sucede, precisemos los cinco puntos esenciales de nuestra previsión en este ámbito:

1. Como se indica en nuestras expectativas para 2010, publicadas en el GEAB N° 41, el problema griego habrá desaparecido de los radares mediáticos internacionales dentro de algunas semanas. Es el árbol utilizado para ocultar tanto el bosque de deudas soberanas mucho más peligrosas (las de Washington y Londres), como el comienzo de la recaída de la economía mundial, con EE.UU. a la cabeza (2).

2. El problema griego es un asunto interno de la Eurozona y de la UE y la situación actual ofrece una oportunidad única a sus líderes para finalmente obligar a Grecia (país que llamamos la « ampliación fallida » desde 1982) a salir de su feudalismo político y económico. Otros países de la Eurozona, encabezados por Alemania, harán todo lo posible para constreñir a la élite griega para que adecuen a su país al siglo XXI, a cambio de su ayuda y al mismo tiempo, usando el hecho de que Grecia es sólo 2,5% del PBI en la Eurozona (3), exploran los mecanismos de estabilización que en tiempo de crisis la Eurozona necesita (4).

3. Los dirigentes y los medias anglo-sajones utilizan la situación (como con el tsunami bancario proveniente de Europa Oriental que iba arrastrar a la Eurozona (5) el año pasado) para ocultar el desenvolvimiento catastrófico de sus economías y sus deudas públicas; y para tratar de debilitar el atractivo de la Eurozona en un momento en que EE.UU. y el Reino Unido tienen cada vez más dificultades para atraer el capital que necesitan con urgencia. Mientras tanto, Washington y Londres (que desde la entrada en vigor del Tratado de Lisboa están totalmente excluidos de la gobernanza del Euro) estarían encantados de ver al FMI, al que controlan completamente (6), introducirse en la gobernanza de la Eurozona.

4. Los dirigentes de la Eurozona están complacidos de poder ver al Euro bajar a 1,35 frente al USD. Ellos saben muy bien que esto no es perdurable porque el problema subyacente es el del colapso del USD (y la libra), pero valoran este « salvavidas » para los exportadores.

5. Los especuladores (hedge-funds y otros) y los bancos ampliamente comprometidos en Grecia (7) tienen un interés común, tratar de llevar una ayuda financiera rápida de la Eurozona a Grecia, porque de lo contrario, las agencias de calificación, involuntariamente, le habrán jugado una mala pasada si los europeos se niegan recurrir a sus chequeras (a la manera escandalosa del tándem Paulson-Geithner con AIG y del conjunto de Wall Street en 2008/2009): en efecto, la degradación de las calificación griega sumerge a este pequeño mundo en las angustias de importantes pérdidas finan cieras si, para los bancos, el valor de sus préstamos a Grecia se redujera otro tanto; o si sus apuestas contra el Euro finalmente no funcionan (8).

cieras si, para los bancos, el valor de sus préstamos a Grecia se redujera otro tanto; o si sus apuestas contra el Euro finalmente no funcionan (8).

Comparación en 2009 de los déficits y de las participación de Portugal, Irlanda, Grecia, España, Francia y Alemania en el PIB de la Eurozona - Fuente: Spiegel / Comisión Europea, 02/2010

cieras si, para los bancos, el valor de sus préstamos a Grecia se redujera otro tanto; o si sus apuestas contra el Euro finalmente no funcionan (8).

cieras si, para los bancos, el valor de sus préstamos a Grecia se redujera otro tanto; o si sus apuestas contra el Euro finalmente no funcionan (8).Comparación en 2009 de los déficits y de las participación de Portugal, Irlanda, Grecia, España, Francia y Alemania en el PIB de la Eurozona - Fuente: Spiegel / Comisión Europea, 02/2010

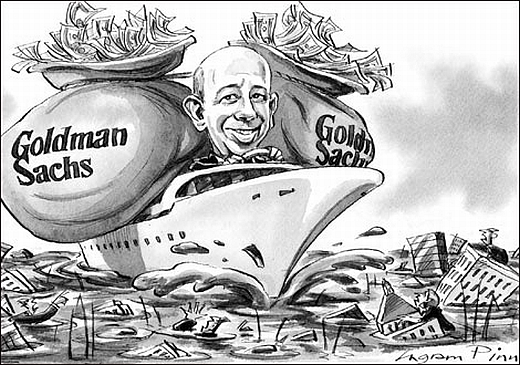

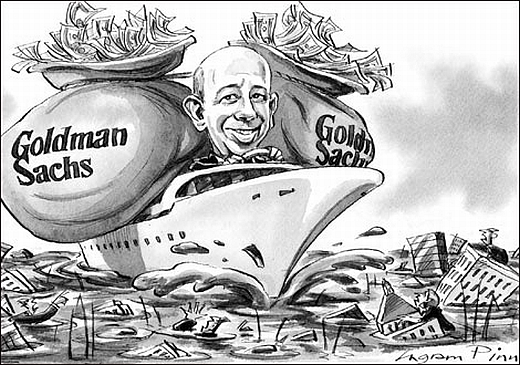

En el « caso griego », como en cualquier thriller, se necesita un villano (o, para repetir la lógica de la tragedia antigua, un « deus ex machina »). Pero en esta fase de la crisis sistémica global, el papel de « villano » está por lo general en manos de los grandes bancos de inversión de Wall Street, especialmente de su líder, Goldman Sachs. El caso « griego » no es una excepción a la norma ya que el Banco de Nueva York está directamente involucrado en los pases mágicos sobre el presupuesto que permitió a Grecia calificar para entrar en el Euro, mientras que su déficit presupuestario real la habría descalificado. ¡Caramba! Fue Goldman Sachs quien en 2002 creó un montaje financieros ingenioso que mantuvo  en secreto (9) y que, de manera casi natural, lo vuelve contra el propio cliente unos años más tarde. Pero, ¡que importa, siempre y cuando GS (Goldman Sachs) pueda aumentar sus ganancias! En el caso griego, lo que el banco propuso fue muy simple: proporcionar un préstamo invisible desde el punto de vista presupuestario (acuerdo Swap que le permitió reducir ficticiamente la magnitud del déficit público griego (10). La responsabilidad de los dirigentes griegos de la época está, por supuesto, totalmente comprometida y deberían, según el LEAP/E2020 ser objeto de investigaciones políticas y judiciales tanto griegas como europeas por engañar a la UE y a sus propios ciudadanos en el marco de un importante proceso histórico, la creación de la moneda única europea. Pero, seamos muy claro, la responsabilidad del Banco de Inversión de Nueva York (cómplice) es tan importante, sobre todo por el hecho el vicepresidente para Europa de Goldman Sachs, en la época, era un cierto Mario Draghi (11), presidente actual del Banco Central de Italia y candidato (12) a la sucesión de Jean-Claude Trichet a la cabeza del Banco Central Europeo (13). Sin prejuzgar acerca del papel de Sr. Draghi en el asunto del préstamo manipulador de estadísticas griegas (14), podemos preguntarnos si no sería útil interrogarlo sobre esta cuestión (15). En democracia, se espera que la prensa (16) como los parlamentos (en este caso, griego y europeo) que se encarguen de esta tarea. Dada la importancia de GS en los asuntos financieros mundiales

en secreto (9) y que, de manera casi natural, lo vuelve contra el propio cliente unos años más tarde. Pero, ¡que importa, siempre y cuando GS (Goldman Sachs) pueda aumentar sus ganancias! En el caso griego, lo que el banco propuso fue muy simple: proporcionar un préstamo invisible desde el punto de vista presupuestario (acuerdo Swap que le permitió reducir ficticiamente la magnitud del déficit público griego (10). La responsabilidad de los dirigentes griegos de la época está, por supuesto, totalmente comprometida y deberían, según el LEAP/E2020 ser objeto de investigaciones políticas y judiciales tanto griegas como europeas por engañar a la UE y a sus propios ciudadanos en el marco de un importante proceso histórico, la creación de la moneda única europea. Pero, seamos muy claro, la responsabilidad del Banco de Inversión de Nueva York (cómplice) es tan importante, sobre todo por el hecho el vicepresidente para Europa de Goldman Sachs, en la época, era un cierto Mario Draghi (11), presidente actual del Banco Central de Italia y candidato (12) a la sucesión de Jean-Claude Trichet a la cabeza del Banco Central Europeo (13). Sin prejuzgar acerca del papel de Sr. Draghi en el asunto del préstamo manipulador de estadísticas griegas (14), podemos preguntarnos si no sería útil interrogarlo sobre esta cuestión (15). En democracia, se espera que la prensa (16) como los parlamentos (en este caso, griego y europeo) que se encarguen de esta tarea. Dada la importancia de GS en los asuntos financieros mundiales  en estos últimos años, nada de lo que este banco haga debería ser indiferente para gobiernos y legisladores. Por otra parte, Paul Volcker, el actual jefe de asesores económicos de Barack Obama se ha constituido en uno de los censores más estrictos de las actividades de Goldman Sachs (17). Entonces, como ya habíamos tenido la oportunidad de escribirlo en el momento de la elección del presidente estadounidense actual, es la única persona de su entorno que tiene la experiencia y la capacidad para tomar medidas difíciles (18); y en este caso sabe sobre lo que, o más bien de quién habla. En esta misma lógica, con el conocimiento del nefasto papel de Goldman Sachs, y en general de los importantes bancos de inversión, en cuanto a la transparencia de las actividades financieras y respecto a los presupuestos públicos, el LEAP/E2020 considera que sería muy útil para la Unión Europea y sus quinientos millones de ciudadanos, negarles el acceso a todas las funciones de gestión financiera, presupuestaria y económica (BCE, comisión, bancos centrales nacionales) a los antiguos dirigentes de estos bancos (19). La confusión de identidades sólo puede conducir a una gran colisión entre intereses públicos y privados, lo que sólo puede hacerse en detrimento de los intereses de los ciudadanos europeos. Para empezar, la Eurozona también podría pedir ahora al Gobierno griego que deje de usar los servicios de Goldman Sachs, ya que según el FinancialTimes, 28/01/2010, Atenas continúa utilizándolos. Si la cabeza de Goldman Sachs se ve a sí misma como « Dios », como dijo en una entrevista reciente (20), es prudente suponer que su banco, y sus homólogos, pueden comportarse como demonios, y por lo tanto a prevenirse de sus consecuencias. Este consejo, según nuestro equipo es bueno para Europa, y también para todos los otros continentes. Hay « servicios privados » que van en contra del « interés colectivo »: ¡pregúntenle a los ciudadanos griegos y

en estos últimos años, nada de lo que este banco haga debería ser indiferente para gobiernos y legisladores. Por otra parte, Paul Volcker, el actual jefe de asesores económicos de Barack Obama se ha constituido en uno de los censores más estrictos de las actividades de Goldman Sachs (17). Entonces, como ya habíamos tenido la oportunidad de escribirlo en el momento de la elección del presidente estadounidense actual, es la única persona de su entorno que tiene la experiencia y la capacidad para tomar medidas difíciles (18); y en este caso sabe sobre lo que, o más bien de quién habla. En esta misma lógica, con el conocimiento del nefasto papel de Goldman Sachs, y en general de los importantes bancos de inversión, en cuanto a la transparencia de las actividades financieras y respecto a los presupuestos públicos, el LEAP/E2020 considera que sería muy útil para la Unión Europea y sus quinientos millones de ciudadanos, negarles el acceso a todas las funciones de gestión financiera, presupuestaria y económica (BCE, comisión, bancos centrales nacionales) a los antiguos dirigentes de estos bancos (19). La confusión de identidades sólo puede conducir a una gran colisión entre intereses públicos y privados, lo que sólo puede hacerse en detrimento de los intereses de los ciudadanos europeos. Para empezar, la Eurozona también podría pedir ahora al Gobierno griego que deje de usar los servicios de Goldman Sachs, ya que según el FinancialTimes, 28/01/2010, Atenas continúa utilizándolos. Si la cabeza de Goldman Sachs se ve a sí misma como « Dios », como dijo en una entrevista reciente (20), es prudente suponer que su banco, y sus homólogos, pueden comportarse como demonios, y por lo tanto a prevenirse de sus consecuencias. Este consejo, según nuestro equipo es bueno para Europa, y también para todos los otros continentes. Hay « servicios privados » que van en contra del « interés colectivo »: ¡pregúntenle a los ciudadanos griegos y  a los propietarios de viviendas estadounidenses embargadas por los bancos! Para concluir, nuestro equipo propone un juego edificante para aquellos que quieren saber dónde ocurrirá la próxima crisis de deuda soberana: busque que Estado ha utilizado Goldman Sachs en los últimos años, y ¡usted tendrá una pista confiable (21)!

a los propietarios de viviendas estadounidenses embargadas por los bancos! Para concluir, nuestro equipo propone un juego edificante para aquellos que quieren saber dónde ocurrirá la próxima crisis de deuda soberana: busque que Estado ha utilizado Goldman Sachs en los últimos años, y ¡usted tendrá una pista confiable (21)!

-------- Notas:

en secreto (9) y que, de manera casi natural, lo vuelve contra el propio cliente unos años más tarde. Pero, ¡que importa, siempre y cuando GS (Goldman Sachs) pueda aumentar sus ganancias! En el caso griego, lo que el banco propuso fue muy simple: proporcionar un préstamo invisible desde el punto de vista presupuestario (acuerdo Swap que le permitió reducir ficticiamente la magnitud del déficit público griego (10). La responsabilidad de los dirigentes griegos de la época está, por supuesto, totalmente comprometida y deberían, según el LEAP/E2020 ser objeto de investigaciones políticas y judiciales tanto griegas como europeas por engañar a la UE y a sus propios ciudadanos en el marco de un importante proceso histórico, la creación de la moneda única europea. Pero, seamos muy claro, la responsabilidad del Banco de Inversión de Nueva York (cómplice) es tan importante, sobre todo por el hecho el vicepresidente para Europa de Goldman Sachs, en la época, era un cierto Mario Draghi (11), presidente actual del Banco Central de Italia y candidato (12) a la sucesión de Jean-Claude Trichet a la cabeza del Banco Central Europeo (13). Sin prejuzgar acerca del papel de Sr. Draghi en el asunto del préstamo manipulador de estadísticas griegas (14), podemos preguntarnos si no sería útil interrogarlo sobre esta cuestión (15). En democracia, se espera que la prensa (16) como los parlamentos (en este caso, griego y europeo) que se encarguen de esta tarea. Dada la importancia de GS en los asuntos financieros mundiales

en secreto (9) y que, de manera casi natural, lo vuelve contra el propio cliente unos años más tarde. Pero, ¡que importa, siempre y cuando GS (Goldman Sachs) pueda aumentar sus ganancias! En el caso griego, lo que el banco propuso fue muy simple: proporcionar un préstamo invisible desde el punto de vista presupuestario (acuerdo Swap que le permitió reducir ficticiamente la magnitud del déficit público griego (10). La responsabilidad de los dirigentes griegos de la época está, por supuesto, totalmente comprometida y deberían, según el LEAP/E2020 ser objeto de investigaciones políticas y judiciales tanto griegas como europeas por engañar a la UE y a sus propios ciudadanos en el marco de un importante proceso histórico, la creación de la moneda única europea. Pero, seamos muy claro, la responsabilidad del Banco de Inversión de Nueva York (cómplice) es tan importante, sobre todo por el hecho el vicepresidente para Europa de Goldman Sachs, en la época, era un cierto Mario Draghi (11), presidente actual del Banco Central de Italia y candidato (12) a la sucesión de Jean-Claude Trichet a la cabeza del Banco Central Europeo (13). Sin prejuzgar acerca del papel de Sr. Draghi en el asunto del préstamo manipulador de estadísticas griegas (14), podemos preguntarnos si no sería útil interrogarlo sobre esta cuestión (15). En democracia, se espera que la prensa (16) como los parlamentos (en este caso, griego y europeo) que se encarguen de esta tarea. Dada la importancia de GS en los asuntos financieros mundiales  en estos últimos años, nada de lo que este banco haga debería ser indiferente para gobiernos y legisladores. Por otra parte, Paul Volcker, el actual jefe de asesores económicos de Barack Obama se ha constituido en uno de los censores más estrictos de las actividades de Goldman Sachs (17). Entonces, como ya habíamos tenido la oportunidad de escribirlo en el momento de la elección del presidente estadounidense actual, es la única persona de su entorno que tiene la experiencia y la capacidad para tomar medidas difíciles (18); y en este caso sabe sobre lo que, o más bien de quién habla. En esta misma lógica, con el conocimiento del nefasto papel de Goldman Sachs, y en general de los importantes bancos de inversión, en cuanto a la transparencia de las actividades financieras y respecto a los presupuestos públicos, el LEAP/E2020 considera que sería muy útil para la Unión Europea y sus quinientos millones de ciudadanos, negarles el acceso a todas las funciones de gestión financiera, presupuestaria y económica (BCE, comisión, bancos centrales nacionales) a los antiguos dirigentes de estos bancos (19). La confusión de identidades sólo puede conducir a una gran colisión entre intereses públicos y privados, lo que sólo puede hacerse en detrimento de los intereses de los ciudadanos europeos. Para empezar, la Eurozona también podría pedir ahora al Gobierno griego que deje de usar los servicios de Goldman Sachs, ya que según el FinancialTimes, 28/01/2010, Atenas continúa utilizándolos. Si la cabeza de Goldman Sachs se ve a sí misma como « Dios », como dijo en una entrevista reciente (20), es prudente suponer que su banco, y sus homólogos, pueden comportarse como demonios, y por lo tanto a prevenirse de sus consecuencias. Este consejo, según nuestro equipo es bueno para Europa, y también para todos los otros continentes. Hay « servicios privados » que van en contra del « interés colectivo »: ¡pregúntenle a los ciudadanos griegos y

en estos últimos años, nada de lo que este banco haga debería ser indiferente para gobiernos y legisladores. Por otra parte, Paul Volcker, el actual jefe de asesores económicos de Barack Obama se ha constituido en uno de los censores más estrictos de las actividades de Goldman Sachs (17). Entonces, como ya habíamos tenido la oportunidad de escribirlo en el momento de la elección del presidente estadounidense actual, es la única persona de su entorno que tiene la experiencia y la capacidad para tomar medidas difíciles (18); y en este caso sabe sobre lo que, o más bien de quién habla. En esta misma lógica, con el conocimiento del nefasto papel de Goldman Sachs, y en general de los importantes bancos de inversión, en cuanto a la transparencia de las actividades financieras y respecto a los presupuestos públicos, el LEAP/E2020 considera que sería muy útil para la Unión Europea y sus quinientos millones de ciudadanos, negarles el acceso a todas las funciones de gestión financiera, presupuestaria y económica (BCE, comisión, bancos centrales nacionales) a los antiguos dirigentes de estos bancos (19). La confusión de identidades sólo puede conducir a una gran colisión entre intereses públicos y privados, lo que sólo puede hacerse en detrimento de los intereses de los ciudadanos europeos. Para empezar, la Eurozona también podría pedir ahora al Gobierno griego que deje de usar los servicios de Goldman Sachs, ya que según el FinancialTimes, 28/01/2010, Atenas continúa utilizándolos. Si la cabeza de Goldman Sachs se ve a sí misma como « Dios », como dijo en una entrevista reciente (20), es prudente suponer que su banco, y sus homólogos, pueden comportarse como demonios, y por lo tanto a prevenirse de sus consecuencias. Este consejo, según nuestro equipo es bueno para Europa, y también para todos los otros continentes. Hay « servicios privados » que van en contra del « interés colectivo »: ¡pregúntenle a los ciudadanos griegos y  a los propietarios de viviendas estadounidenses embargadas por los bancos! Para concluir, nuestro equipo propone un juego edificante para aquellos que quieren saber dónde ocurrirá la próxima crisis de deuda soberana: busque que Estado ha utilizado Goldman Sachs en los últimos años, y ¡usted tendrá una pista confiable (21)!

a los propietarios de viviendas estadounidenses embargadas por los bancos! Para concluir, nuestro equipo propone un juego edificante para aquellos que quieren saber dónde ocurrirá la próxima crisis de deuda soberana: busque que Estado ha utilizado Goldman Sachs en los últimos años, y ¡usted tendrá una pista confiable (21)!-------- Notas:

(1) Las recientes declaraciones del antiguo secretario de Estado del tesoro de G.W. Bush, Hank Paulson, en el sentido que Rusia y China habrían conspirado para hacer caer a Wall Street en el otoño de 2008 ilustra el grado de desconfianza que ya envuelve a los grandes actores globales. Fuente: DailyMail, 29/01/2010

(2) Nuestro equipo regularmente, desde hace cuatro años, ha expuesto las aberraciones del sistema de medición del PBI estadounidense. No volveremos aquí sobre este aspecto muy « griego » de sus estadísticas. En cuanto a la evolución de su economía en los próximos meses, basta con comprobar que el índice sectorial del tonelaje de los transporte por carretera está en caída libre en enero de 2010, como lo había estado al final del primer semestre 2008. Fuente: USAToday, 11/02/2010

(3) Ver el gráfico que figura a continuación para circunscribir el « caso griego » a las justas proporciones en materia de PBI de Eurozona.

(4) El GEAB viene subrayando su necesidad desde hace cuatro años; así como el amplio y público apoyo (de más del 90 % en término medio de los encuestados mensualmente por GlobalEurometer) del que gozaría una gobernanza económica de la Eurozona.

(5) Recordamos a este respecto, que el GEAB N° 33 había sido uno de los pocos medios de comunicación durante la primavera 2008 en denunciar el carácter falaz y manipulador del gran temor de un « tsunami bancario » que vendría de Europa del Este y que se llevaría puesto al sistema bancario de la Eurozona. En aquella época, el Euro se sumió a niveles mucho más bajos que los de hoy… para recuperarse algunas semanas más tarde. Invitamos por otra parte a los que desean comprender bien la situación mediática actual que relean el comunicado público del GEAB N°33.

(5) Recordamos a este respecto, que el GEAB N° 33 había sido uno de los pocos medios de comunicación durante la primavera 2008 en denunciar el carácter falaz y manipulador del gran temor de un « tsunami bancario » que vendría de Europa del Este y que se llevaría puesto al sistema bancario de la Eurozona. En aquella época, el Euro se sumió a niveles mucho más bajos que los de hoy… para recuperarse algunas semanas más tarde. Invitamos por otra parte a los que desean comprender bien la situación mediática actual que relean el comunicado público del GEAB N°33.(6) El hecho de que un francés esté a la cabeza no cambia en nada esta situación.

(7) Fuente: Le Figaro, 12/02/2010

(8) Dicho esto, en la materia, la manipulación de los medios de difusión es notable. Estos últimos días, se ha visto/oído un poco dondequiera de las sumas enormes que se habían comprometido contra el Euro (apostando a su baja)…era de ocho millardos de USD. De hecho la « suma enorme », es una gota de agua en el océano del mercado mundial de divisas que cada día se eleva a varios cientos de millardos de USD. Fuente: Financial Times, 08/02/2010

(9) En el mismo espíritu altamente constructivo para los países donde actúa que condujo en Estados Unidos durante 2006/2007 a jugar a la baja con su propia cuenta de productos financieros basados en el sector inmobiliario que vendía a sus clientes.

(11) Durante la preparación de la entrada de Italia al Euro, era director general del Tesoro italiano. Fuentes: Banca d’Italia; Wikipedia; Goldman Sachs.

(12) Muy activamente sostenido por los medios financieros londinenses y estadounidenses como ya nos habíamos hecho eco hace algunos meses en nuestro boletín. Fuente: Sharenet/Reuters, 10/02/2010

(13) Su competidor más serio es Axel Weber, actual director de la Bundesbank.

(14) Aunque sería sorprendente que el director del banco encargado de un préstamo para Europa destinado a enmascarar una parte del déficit público de un país, y el antiguo Director del Tesoro de un país vecino, no estén al tanto de la operación.

(15) A la vista de sus responsabilidades pasadas, podemos sólo apreciar su sentido del humor cuando llaman a un fortalecimiento de la gestión económica de la Eurozona. Fuente: Les Echos, 13/02/2010

(16) Que por el momento se contenta con volver a copiar los artículos anglosajones que hacen jugar al caso griego el papel de « destructor de los mercados mundiales », y que repiten a lo largo del artículo que el Euro cae … mientras que está en un nivel que estos mismos medios de comunicación consideraban imposible alcanzar hace solamente cuatro años.

(17) Fuente: Reuters, 12/02/2010

(17) Fuente: Reuters, 12/02/2010

(18) Pertenece a las generaciones de estadounidenses que construyeron el « Imperio de EEUU », que conocen su debilidad y que saben cómo usarlo, a diferencia de Summers, Geithner y Rubin entre otros. Nuestro equipo rara vez saluda a Barack Obama, pero si él sigue escuchando a gente como Paul Volcker, está definitivamente en la dirección correcta.

(19) Nuestro equipo sabe, por haberlo conocido, que hubo una época hace una treintena de años, donde los banqueros de negocios sabían intervenir teniendo en cuenta el interés a largo plazo de sus clientes. Esa época ha quedado atrás y ahora sólo tienen a la vista su propio interés de corto plazo. Por lo tanto, es necesario extraer todas las consecuencias y prohibirles el acceso a funciones públicas claves, en lugar de pretender reformar su comportamiento. Si hubiera casos de niños-banqueros (como hay niños-soldados) se podría esperar rehabilitar a algunos de su adicción a las ganancias a corto plazo; pero para los banqueros de negocios adultos, es demasiado  tarde.

tarde.

tarde.

tarde.

(20) Fuente: Times, 08/11/2009

(21) Del lado del sector privado, pregunten a Lehman Brothers, AIG, ... podrán confirmar que es un buen indicador.

Mardi 16 Février 2010

(21) Del lado del sector privado, pregunten a Lehman Brothers, AIG, ... podrán confirmar que es un buen indicador.

Mardi 16 Février 2010

No hay comentarios:

Publicar un comentario

Se permiten solo aquellos comentarios que no sean ofensivos en su forma o su contenido, debiendo ser expresados en cualquier caso, con respeto a las personas e instituciones.