Crisis sistémica global: en pos de la recuperación imposible

Crisis sistémica global: en pos de la recuperación imposible- Nota publica de GEAB N°37 (17 de septiembre de 2009) -

Crise systémique globale : A la poursuite de l'impossible reprise http://www.leap2020.eu/GEAB-N-37-est-disponible!-Crise-systemique-globale-A-la-poursuite-de-l-impossible-reprise_a3791.html

Crise systémique globale : A la poursuite de l'impossible reprise http://www.leap2020.eu/GEAB-N-37-est-disponible!-Crise-systemique-globale-A-la-poursuite-de-l-impossible-reprise_a3791.html- Communiqué public GEAB N°37 (15 septembre 2009) -

Global systemic crisis: In pursuit of the impossible recovery

Global systemic crisis: In pursuit of the impossible recovery http://www.leap2020.eu/GEAB-N-37-is-available!-Global-systemic-crisis-In-pursuit-of-the-impossible-recovery_a3797.html

- Public announcement GEAB N°37 (Septembre 16, 2009) -

- Public announcement GEAB N°37 (Septembre 16, 2009) -

http://www.leap2020.eu/GEAB-N-37-ist-angekommen!-Umfassende-weltweite-Krise-Die-Hoffnung-auf-einen-Aufschwung,-der-nicht-kommt_a3816.html

- Pressemitteilung des GEAB vom 18. September 2009 -

- Pressemitteilung des GEAB vom 18. September 2009 -

Antes del verano, el equipo del LEAP/E2020 anunció que no habría recuperación durante la reapertura de 2009, y no lo preveía para el verano de 2010. En este septiembre, contrariamente al discurso actualmente predominante en los medios de comunicación y en los medios financieros y políticos, mantenemos nuestra anticipación.

La presente desaceleración del colapso de la economía mundial que « crea » las « buenas noticias » (1) ha sido posible sólo gracias al enorme esfuerzo hecho en apoyo a las finanzas públicas mundiales durante los últimos doce meses (2). Pero el « tiempo ganado », gracias al dinero de los contribuyentes de todo el mundo, debería emplearse en la reforma del sistema monetario internacional, que es el núcleo de la vigente crisis sistémica (3). Sin embargo, aparte de consideraciones cosméticas (4) y de los inmensos regalos que le hicieron a los bancos estadounidenses y europeos, nada serio se ha emprendido y en el futuro se impone el sálvese quién pueda (5).

A finales del verano de 2009, con las tres olas monstruosas que están golpeando de pleno a la economía mundial (desempleo (6), quiebras (7) y crisis monetarias (8)), pasó el tiempo de reparar el sistema, o más exactamente el tiempo para una transición suave hacia un nuevo sistema mundial (9). Los primeros efectos del desacople (10) se concretan en hechos: el mundo se aleja rápidamente de la zona del USD. Como lo indica la tabla que sigue, de hecho hay un 95% de probabilidad de que se impriman en un futuro muy próximo 1 000 mil millones de nuevos USD, lo que no es muy halagüeño para la zona de esta divisa.

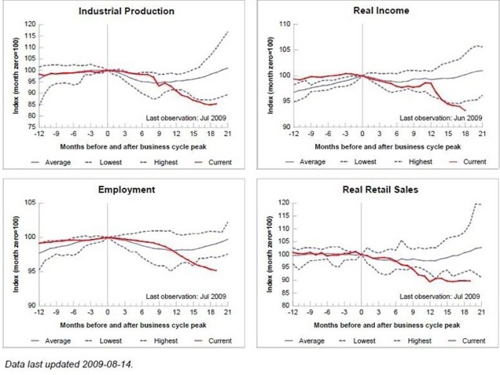

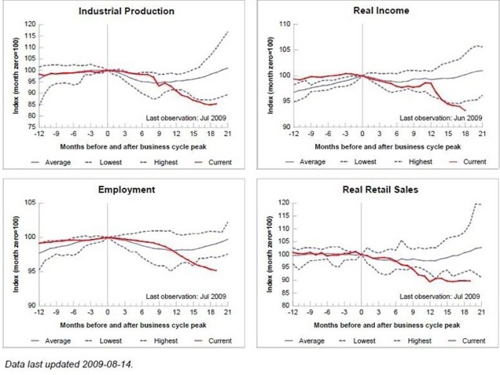

Inconsistent statistics reflect a chaotic world economy

Nos dirigimos directamente hacia la fase de desarticulación geopolítica que previmos que comenzaría en el cuarto trimestre de 2009 (11). Este GEAB N°37 analiza las tendencias presentes (inflación o deflación, mercados inmobiliarios, bancos, geopolítica) en el seno del caos actual creado por la incontrolada avalancha de fondos públicos y la persistencia de un sistema financiero sin control, dentro de un contexto de crecientes incoherencias estadísticas. Paradójicamente, esta desarticulación se convirtió, según nuestras investigaciones, en la única forma viable de una recuperación económica, pero que se hará según una arquitectura global y modalidad de interacciones entre las esferas económicas, sociales y financieras profundamente diferentes de aquellas que conocimos durante las últimas décadas. Nuestro equipo considera a este respecto que del verano de 2010 se manifestarán claramente las primeras características del « mundo post-crisis ». Vamos a dedicarnos a identificarlas en los meses venideros.

Como lo anticipamos en el precedente GEAB, ya nadie puede formarse una imagen coherente de la realidad económica mundial actual con la ayuda de las estadísticas macroeconómicas cada vez más contradictorias o simplemente aberrantes (12). A fuerza de manipular los datos y los instrumentos de medidas (13), y limitarse al USD como patrón de valor mientras que sus variaciones son cada vez más caóticas (14), ni los gobiernos, ni las instituciones internacionales, ni los bancos (15) ahora no saben en que dirección el sistema mundial está evolucionando. Por otra parte, la lectura de los medios de comunicación dan un claro reflejo de este caos que sumerge a sus lectores y oyentes en una profunda perplejidad: al transcurrir los días, incluso en un mismo día, se suceden informaciones contradictorias sobre las finanzas, la economía o la moneda. Los gobernantes, empresarios, asalariados, economistas o analistas se atienen a la apuesta de Pascal (16) para evaluar los meses próximos.

las instituciones internacionales, ni los bancos (15) ahora no saben en que dirección el sistema mundial está evolucionando. Por otra parte, la lectura de los medios de comunicación dan un claro reflejo de este caos que sumerge a sus lectores y oyentes en una profunda perplejidad: al transcurrir los días, incluso en un mismo día, se suceden informaciones contradictorias sobre las finanzas, la economía o la moneda. Los gobernantes, empresarios, asalariados, economistas o analistas se atienen a la apuesta de Pascal (16) para evaluar los meses próximos.

las instituciones internacionales, ni los bancos (15) ahora no saben en que dirección el sistema mundial está evolucionando. Por otra parte, la lectura de los medios de comunicación dan un claro reflejo de este caos que sumerge a sus lectores y oyentes en una profunda perplejidad: al transcurrir los días, incluso en un mismo día, se suceden informaciones contradictorias sobre las finanzas, la economía o la moneda. Los gobernantes, empresarios, asalariados, economistas o analistas se atienen a la apuesta de Pascal (16) para evaluar los meses próximos.

las instituciones internacionales, ni los bancos (15) ahora no saben en que dirección el sistema mundial está evolucionando. Por otra parte, la lectura de los medios de comunicación dan un claro reflejo de este caos que sumerge a sus lectores y oyentes en una profunda perplejidad: al transcurrir los días, incluso en un mismo día, se suceden informaciones contradictorias sobre las finanzas, la economía o la moneda. Los gobernantes, empresarios, asalariados, economistas o analistas se atienen a la apuesta de Pascal (16) para evaluar los meses próximos.Global output, trade and consumer prices (2000 – 2009) – Source: BRI, 2009 (para ver el gráfico, clikar en el título del 'post')

Para el LEAP/E2020, el gráfico anterior ilustra una realidad ineludible: que la deriva del sistema económico, financiero y monetario global se acelera, su debilidad alcanza niveles sin precedentes en la historia moderna, que lo hace en lo sucesivo susceptible de rotura al el m enor choque importante: financiero, geopolítico o incluso natural (17). La caída espectacular de los Estados en déficit públicos incontrolables (18) (ya que los gobiernos sienten que sin sus planes de sostén público, las economías mundiales reiniciarían inmediatamente su caída abrupta) literalmente crea una situación explosiva, con un enorme aumento en los impuestos en Japón en Europa pasando por Estados Unidos. Si hay un reinicio en vista es el aumento de los impuestos. Por otra parte, los electores japoneses, frente a una tasa de desempleo histórica y una economía siempre en caída libre, decidieron echar a los dirigentes de su país después de décadas: son los primeros en empezar el gran desbarajuste político de la próxima fase de la crisis (19). La administración Obama descubrió este verano, sorprendida, la profundidad de la cólera popular que se generó alrededor de su programa de reforma del sistema de salud (no obstante muy necesario).

enor choque importante: financiero, geopolítico o incluso natural (17). La caída espectacular de los Estados en déficit públicos incontrolables (18) (ya que los gobiernos sienten que sin sus planes de sostén público, las economías mundiales reiniciarían inmediatamente su caída abrupta) literalmente crea una situación explosiva, con un enorme aumento en los impuestos en Japón en Europa pasando por Estados Unidos. Si hay un reinicio en vista es el aumento de los impuestos. Por otra parte, los electores japoneses, frente a una tasa de desempleo histórica y una economía siempre en caída libre, decidieron echar a los dirigentes de su país después de décadas: son los primeros en empezar el gran desbarajuste político de la próxima fase de la crisis (19). La administración Obama descubrió este verano, sorprendida, la profundidad de la cólera popular que se generó alrededor de su programa de reforma del sistema de salud (no obstante muy necesario).

Charter rates for container ships (in USD/day) – A comparison between the two first quarters of 2008 and 2009 - Source: Spiegel / ISL Port Monitor

enor choque importante: financiero, geopolítico o incluso natural (17). La caída espectacular de los Estados en déficit públicos incontrolables (18) (ya que los gobiernos sienten que sin sus planes de sostén público, las economías mundiales reiniciarían inmediatamente su caída abrupta) literalmente crea una situación explosiva, con un enorme aumento en los impuestos en Japón en Europa pasando por Estados Unidos. Si hay un reinicio en vista es el aumento de los impuestos. Por otra parte, los electores japoneses, frente a una tasa de desempleo histórica y una economía siempre en caída libre, decidieron echar a los dirigentes de su país después de décadas: son los primeros en empezar el gran desbarajuste político de la próxima fase de la crisis (19). La administración Obama descubrió este verano, sorprendida, la profundidad de la cólera popular que se generó alrededor de su programa de reforma del sistema de salud (no obstante muy necesario).

enor choque importante: financiero, geopolítico o incluso natural (17). La caída espectacular de los Estados en déficit públicos incontrolables (18) (ya que los gobiernos sienten que sin sus planes de sostén público, las economías mundiales reiniciarían inmediatamente su caída abrupta) literalmente crea una situación explosiva, con un enorme aumento en los impuestos en Japón en Europa pasando por Estados Unidos. Si hay un reinicio en vista es el aumento de los impuestos. Por otra parte, los electores japoneses, frente a una tasa de desempleo histórica y una economía siempre en caída libre, decidieron echar a los dirigentes de su país después de décadas: son los primeros en empezar el gran desbarajuste político de la próxima fase de la crisis (19). La administración Obama descubrió este verano, sorprendida, la profundidad de la cólera popular que se generó alrededor de su programa de reforma del sistema de salud (no obstante muy necesario).Charter rates for container ships (in USD/day) – A comparison between the two first quarters of 2008 and 2009 - Source: Spiegel / ISL Port Monitor

Para representar la crisis de hoy esta es la analogía que proponen nuestros investigadores: una pelota de goma que rebotando de escalón en escalón en una escalera: aunque parece ascender en cada rebote (dando un momento la impresión de que su caída se paró), cae más bajo en el siguiente paso, efectuando una « recuperación » de su caída.

Actores políticos y económicos « desorientados »

Desde luego todo esto no crea un ambiente muy propicio para la inversión empresarial. La capacidad de producción está subutilizadas en proporciones históricas. Las existencias se renuevan a cuenta-gota (lo que elimina toda esperanza de recuperación por reposiciones). Los consumidores volvieron a la racionalidad económica: si no hay dinero, no se compra. Sus salarios disminuyen cuando simplemente no desaparecen por falta de empleo, los bancos no prestan más porque se saben insolventes (a pesar del polvo « dorado» lanzado a los ojos de la opinión pública estos últimos meses) (20). Y el estado por si solo no puede sustituir al frenesí de consumo del pasado. En Estados Unidos, una vuelta a la situación anterior demandaría cerca de 2500 billones de USD de liquidez en la economía cada año. El estímulo de Barak Obama, con menos de 400 mil millones cada dos años está lejos de esa cantidad si pretende paliar simultáneamente la defección de las familias y las empresas. El problema es que ésta es exactamente la situación actual de la economía de EE.UU.

falta de empleo, los bancos no prestan más porque se saben insolventes (a pesar del polvo « dorado» lanzado a los ojos de la opinión pública estos últimos meses) (20). Y el estado por si solo no puede sustituir al frenesí de consumo del pasado. En Estados Unidos, una vuelta a la situación anterior demandaría cerca de 2500 billones de USD de liquidez en la economía cada año. El estímulo de Barak Obama, con menos de 400 mil millones cada dos años está lejos de esa cantidad si pretende paliar simultáneamente la defección de las familias y las empresas. El problema es que ésta es exactamente la situación actual de la economía de EE.UU.

US retail sales during recent recessions (Rebased to 100 at recession inception, duration in months) - Source: Financial Sense, 2009

Desde luego todo esto no crea un ambiente muy propicio para la inversión empresarial. La capacidad de producción está subutilizadas en proporciones históricas. Las existencias se renuevan a cuenta-gota (lo que elimina toda esperanza de recuperación por reposiciones). Los consumidores volvieron a la racionalidad económica: si no hay dinero, no se compra. Sus salarios disminuyen cuando simplemente no desaparecen por

falta de empleo, los bancos no prestan más porque se saben insolventes (a pesar del polvo « dorado» lanzado a los ojos de la opinión pública estos últimos meses) (20). Y el estado por si solo no puede sustituir al frenesí de consumo del pasado. En Estados Unidos, una vuelta a la situación anterior demandaría cerca de 2500 billones de USD de liquidez en la economía cada año. El estímulo de Barak Obama, con menos de 400 mil millones cada dos años está lejos de esa cantidad si pretende paliar simultáneamente la defección de las familias y las empresas. El problema es que ésta es exactamente la situación actual de la economía de EE.UU.

falta de empleo, los bancos no prestan más porque se saben insolventes (a pesar del polvo « dorado» lanzado a los ojos de la opinión pública estos últimos meses) (20). Y el estado por si solo no puede sustituir al frenesí de consumo del pasado. En Estados Unidos, una vuelta a la situación anterior demandaría cerca de 2500 billones de USD de liquidez en la economía cada año. El estímulo de Barak Obama, con menos de 400 mil millones cada dos años está lejos de esa cantidad si pretende paliar simultáneamente la defección de las familias y las empresas. El problema es que ésta es exactamente la situación actual de la economía de EE.UU.US retail sales during recent recessions (Rebased to 100 at recession inception, duration in months) - Source: Financial Sense, 2009

Asia y Europa sufren también un terrible aumento del desempleo que las manipulaciones estadísticas (21) no podrán ocultar más allá del período estival: erradicando a los desempleados de las listas de indemnizados, colocando jóvenes en pasantías de espera o reclutando desempleados para obras públicas de corta duración, retrasando despidos vía un paquete de indemnización por desempleo parcial, manteniendo actividades fabriles artificialmente por subsidios públicos,… de Pekín a París, pasando por Washington, Berlín, Londres o Tokio, todas buenas medidas para tratar de esconder la realidad cuanto sea posible… A la espera de la recuperación. Pero, por desgracia, la recuperación no llegará a tiempo. Es Blücher en lugar de Grouchy (22): en lugar de la recuperación, surgen las consecuencias de las tres olas monstruosas del verano de 2009: . la evidencia de un desempleo masivo, sobre todo cuando termine la indemnización, y sus desastrosas consecuencias en la estabilidad política y social de los países, . la explosión en el número de quiebras de empresas, municipalidades… y el déficit público de todas clases, . y por supuesto las consecuencias de todo sobre el USD y los Bonos del Tesoro estadounidense (y el Reino Unido en daños colaterales) (23). La primera ola ha alcanzado plenamente la costa a fines del verano de 2009. La segunda está desarrollándose. La tercera está comenzando a ser visible. Lo cierto es que aunque la Eurozona y Asia, en general, están mejor posicionados para hacer frente al impacto de estas olas (como se explica en el GEAB N°28 de octubre pasado), tampoco se hallan en situación de rebotar. Por esta razón ya sea en Estados Unidos con, el USD y los Bonos del Tesoro estadounidense, por un lado y el Reino unido con la Libra por otro, las consecuencias de estas tres olas van a plantearse abruptamente. ¡El sueño estival también termina! En cambio, para los que todavía tienen los medios para viajar, las vacaciones pueden continuar porque los hoteles, las compañías aéreas, los clubs de vacaciones bajan los precios a niveles jamás vistos. ¡Otro signo evidente de « recuperación »!

Asia y Europa sufren también un terrible aumento del desempleo que las manipulaciones estadísticas (21) no podrán ocultar más allá del período estival: erradicando a los desempleados de las listas de indemnizados, colocando jóvenes en pasantías de espera o reclutando desempleados para obras públicas de corta duración, retrasando despidos vía un paquete de indemnización por desempleo parcial, manteniendo actividades fabriles artificialmente por subsidios públicos,… de Pekín a París, pasando por Washington, Berlín, Londres o Tokio, todas buenas medidas para tratar de esconder la realidad cuanto sea posible… A la espera de la recuperación. Pero, por desgracia, la recuperación no llegará a tiempo. Es Blücher en lugar de Grouchy (22): en lugar de la recuperación, surgen las consecuencias de las tres olas monstruosas del verano de 2009: . la evidencia de un desempleo masivo, sobre todo cuando termine la indemnización, y sus desastrosas consecuencias en la estabilidad política y social de los países, . la explosión en el número de quiebras de empresas, municipalidades… y el déficit público de todas clases, . y por supuesto las consecuencias de todo sobre el USD y los Bonos del Tesoro estadounidense (y el Reino Unido en daños colaterales) (23). La primera ola ha alcanzado plenamente la costa a fines del verano de 2009. La segunda está desarrollándose. La tercera está comenzando a ser visible. Lo cierto es que aunque la Eurozona y Asia, en general, están mejor posicionados para hacer frente al impacto de estas olas (como se explica en el GEAB N°28 de octubre pasado), tampoco se hallan en situación de rebotar. Por esta razón ya sea en Estados Unidos con, el USD y los Bonos del Tesoro estadounidense, por un lado y el Reino unido con la Libra por otro, las consecuencias de estas tres olas van a plantearse abruptamente. ¡El sueño estival también termina! En cambio, para los que todavía tienen los medios para viajar, las vacaciones pueden continuar porque los hoteles, las compañías aéreas, los clubs de vacaciones bajan los precios a niveles jamás vistos. ¡Otro signo evidente de « recuperación »! --------- Notas:

(1) Por ejemplo, hablar en porcentajes forma parte de la « enfervorización » del verano de 2009. Así, numerosos bancos cuyo valor de Bolsa había caído próximo a cero pudieron hablar estos últimos meses de « rebotes » del +200 %, del +300 % o + del 500 %. Basta por ejemplo con consultar la evolución de las cotizaciones de Natixis, Citi o Royal Bank of Scotland, para comprender la trampa: recobrar el 500 % cuando la acción cayó a 1, la lleva a 5, lo que deja siempre una pérdida de 40 si fue comprada hace 2 años (o se tomó prestado contra esta garantía).

(2) El anuncio de Francia donde el Estado prolonga hasta fin del 2010 su apoyo a los bancos es una perfecta ilustración. Fuente: Reuters, 13/09/2009

(3) Ver el comunicado publicado por el LEAP en el Financial Times en vísperas de la Cumbre del G20 de Londres en abril pasado.

(4) El « fin de las bonificaciones de los brokers » es una acción moralmente saludable, pero no debe hacernos olvidar que son sólo « corsarios » de los bancos que los emplean y de las plazas financieras que los acogen. Son sus empleadores quienes les conceden sus « bonos de comisión» (¿o deberíamos decir sobrepaga?) y quienes los autorizan a espumar el océano de la finanzas mundial. Limitar la prima al importe de su salario obligaría a los bancos a emplear capitanes de mar, en lugar de filibusteros.

(6) En Estados Unidos, el ritmo real de crecimiento del desempleo continúa estando entre 600 000 y un millón de personas al mes, si se incluye a los que dejan de buscar empleo (fuente: CNBC/New York Times, 07/09/2009). Para tener una visión de conjunto de la ola socialmente explosiva que golpea la economía estadounidense, en California, después del 1° el septiembre, son 143 000 los desempleados suplementarios que agotaron sus derechos (con sus familias se acercan a un millón las personas desamparadas en el corriente mes) – fuente: MyBudget360, 02/09/2009. En Europa, en Asia,… por todas partes las tasas de desempleo tienden a superar los máximos históricos modernos de aquí a fines de 2009 (con 5,7%, Japón ya superó su umbral histórico en julio – fuente: Japan Times, 08/09/2009)... y esto a pesar de manipulaciones en todos los frentes para bajar las cifras.

(7) A título anecdótico, hubo más quiebras bancarias en Estados Unidos entre la salida del GEAB N°36 (15 Junio de 2009) y este GEAB N°37 (15 Septiembre 2009) que en todo el año 2008, Entre ellas, dos de las cuatro más importantes del año. Pero evidentemente, los medios de comunicación no pueden encargarse de la gripe A y de estas quiebras al mismo tiempo. Lo mismo ocurre con el índice de quiebra de las empresas estadounidenses que alcanza su máximo histórico, el 12,2 % (fuente: Yahoo, 09/09/2009). En España, el número de quiebras para el primer semestre de 2009 es equivalente a tres veces la de todo el año 2008 (fuente: Spanish News, 06/08/2009). En Francia, los empleadores esperan 70.000 quiebras de empresas de aquí a fin de año (fuente: Capital, 02/09/2009).

(8) El debilitamiento acelerado del UDS crea un nuevo estrés monetario mundial y el próximo pedido de la administración Obama, de aumentar a 1 500 mil millones de USD el límite de endeudamiento federal, autorizado no corre riesgo de calmar la fuga de la divisa estadounidense. El techo de 12 000 mil millones de USD de endeudamiento, está ya en vía de ser alcanzado. Fuentes : Wall Street Journal, 12/09/09; Bloomberg, 08/09/2009; Wall Street Journal, 12/09/09

(9) Habíamos indicado que tal « ventana de oportunidad » existiría entre la primavera y el verano de 2009. Esta ventana ya se ha cerrado.

(12) Como las bajas del desempleo estadounidenses y francés de principios del verano o las tasas de crecimiento de la producción china. Fuentes: New York Times, 10/08/2009 ; Expansion, 27/07/2009; Wall Street Journal, 25/05/2009

(13) Resulta muy útil leer el artículo de Marion Selz titulado « Las estadísticas, un servicio público corrupto ». Se trata de una reciente obra colectiva realizada en el anonimato por estadistas franceses, un título que evoca « Le grand trucage : comment le gouvernement manipule les statistiques » . No hay duda que en este período de crisis global las maniobras descubiertas las aplican todos los gobiernos del planeta. Fuente: La vie des idées, 02/09/2009

(14) Cuando el 15 de febrero de 2008, en el GEAB N°22, anunciamos que se iba hacia un « Dólar carry-trade », varios eran los que encontraban impensable tal tendencia. Sin embargo hoy, eso es exactamente lo que ocurre en los mercados monetarios. Fuentes: Le Monde, 12/09/2009

(15) Que se apresuraron a obtener en abril de 2009 (fuente: Bloomberg, 02/04/2009) el derecho a volver al sistema del «valor razonable» (estimo que mi activo vale 100) en lugar de mantener la valorización de sus activos al « precio del mercado » (en el mercado el activo vale 10) y luego persistieron en mantener en sus balances los activos de los que no saben en absoluto lo que realmente valen; particularmente porque sospechan, con razón, que estos valen sólo el 10 % o el 20 % de su « valor razonable ». El campo y las ciudades de Estados Unidos, del Reino Unido, de España, de Letonia, de Japón, de China,… están llenos de casas, apartamentos y edificios que nadie compra porque los bancos los mantienen sus precios artificialmente elevado, por sobre el precio de mercado, para que sus balances no muestran en realidad que son insolventes porque casi todos sus activos están « podrido ». Los banqueros también están tratando de ganar tiempo, con la esperanza de un retorno al anterior mundo. ¿Son grandes niños nostálgicos de su edad de oro, o más bien tétricos delincuentes que ponen en peligro a la sociedad?. El futuro comenzará próximamente zanjar el curso de la fase de desarticulación geopolítica global.

(16) A semejanza del razonamiento expuesto por Blaise Pascal para convencer a lo que no creen en Dios, que consiste en apostar que existe ya que si así fuera nos espera el paraíso, y de no ser así nada se pierde. Mientras que apostar en contrario nos conduciría eventualmente al infierno.

(17) En el próximo GEAB, N°38 que aparecerá en octubre, haremos una puesta al día de nuestras anticipaciones por país y grandes regiones del mundo, incluyendo desde luego un balance respecto a la cesación de pagos de Estados Unidos y del Reino Unido.

(18) Con un récord de emisiones de obligaciones en Europa (1 100 mil millones USD para la zona Euro en 2009, y más de 250 mil millones USD para el Reino Unido), y un déficit federal de 9 000 mil millones de USD en los próximos diez años, ¿queda dudas sobre el aspecto incontrolable de la cuestión?. Fuente: Yahoo/Reuters, 04/09/2009 ; CBS, 25/08/2009

(19) Igualmente en Estados Unidos, en Europa o en China. Fuentes: Reuters, 08/09/2009 ; Financial Times, 06/09/2009 ; BBC, 26/07/2009 .

(20) Respecto a los bancos, nuestro equipo recomienda calurosamente la lectura del notable artículo de Matt Taibbi, « Inside The Great American Bubble Machine » aparecido en Rollingstones el 02/07/2009. Detalla la historia de Goldman Sachs y proporciona información detallada sobre las principales prácticas financieras y el papel central de este establecimiento financiero en la crisis actual. A manera de las difuntas compañías de la India, o las órden de los Templarios, es probable que dentro de cinco a diez años como máximo el poder político estadounidense, frente al hundimiento socioeconómico del país y bajo la presión popular, esté obligado a desmantelar esta institución que parasita la acción pública a todos los niveles.

(21) En definitiva, todos estos indicadores reposan en la medida del valor que es el USD. Si se reprodujera la variación de su tipo de cambio sobre una pantalla semejante a la de una brújula, veríamos la aguja oscilar de mes en mes entre el Norte, el Sur, el Este y el Oeste. Consiguientemente, no asombra que el conjunto de los actores mundiales políticos, económicos y financieros estén « desorientados ».

(22) Napoleón también creía « firmemente », durante la batalla de Waterloo, que la suerte iba a sonreírle una vez más y que iba a recibir un refuerzo amigo (Grouchy) en el momento decisivo del combate. Por desgracia, un nube de polvo que hacia suponer que era de la tan esperada tropa reveló ser un refuerzo enemigo (Blücher). Todo el mundo conoce el final; y no estamos seguros que los dirigentes de G20 sean estrategas tan experimentados como lo era Napoleón.

(23) En este campo la crisis da prueba a veces de un « humor muy británico », probando que se está lejos de haber percibido todas sus consecuencias, ya que debe esperarse lo que viene en Londres, deberá pagar una pesada cuenta para salvar del hundimiento todo su pequeña red de paraísos fiscales. Por ejemplo, La isla Caimán no puede ni siquiera pagar a sus funcionarios. ¡No hay duda que esta perspectiva va a entusiasmar a los contribuyentes británicos! De todas maneras estas islas podrán siempre recurrir a una idea simple: hacer pagar impuestos. Fuente: Guardian, 13/09/2009.

Jeudi 17 Septembre 2009

Jeudi 17 Septembre 2009

No hay comentarios:

Publicar un comentario

Se permiten solo aquellos comentarios que no sean ofensivos en su forma o su contenido, debiendo ser expresados en cualquier caso, con respeto a las personas e instituciones.